タマホーム社の決算書を読み解く

今外に出れば、お風呂の脱衣所のような湿気と暑さでございます。

ニュースでは事故のニュースがひっきりなしでございますが、

先日嫁さんの実家によった帰りに、

助手席で窓を明けて

西野カナの

”L・O・V・E・Y・O・U”

”エル・オー・ブイ・イー・ワイオ、ユー”

”L・O・V・E・Y・O・U”

と外を向いて大声で歌っていると

外のおじさんと目が合って

”ニカッ”

とされました。

まぁ事故という意味で言えば、

これもまた事故、とそういうことになります。

前回、前々回と決算書についてのお話をしましたが、

上場企業であればある程度の決算情報は開示されております。

また上場企業ですと公認会計士さんの採用が義務付けられておりますので、より精度の高い情報が出てきていると思います。

中小企業によってはむちゃくちゃな決算書もたくさんあります。

さて今回、住宅業界ならばよく聞かれるタマホームさんの業績について、この決算書情報を元に分析をしていきたいと思います。

タマホーム社は住宅業界に低価格の波を起こした先駆者として有名です。

長年建築業界では、

このビジネスモデルはつづくのか?

いつ無く成るのか?

タマホームは倒産しないの?

といった噂で持ちきりでした。

もともと上場していないので決算情報が公開されておらず、

その財務状態、

利益構造などは全くの謎に包まれておりました。

そのためタマホーム社の決算書は 世界3大七不思議 として有名なのはもはや周知の事実で有りますが、

そんなタマホームが上場しまして 上場ということで決算書の情報が公開されました。

5年前の日経ホームビルダーのタマホーム社長玉木社長のインタビューによると

初期は赤字でもよいので販売し、販売棟数でメーカーに交渉、住設など建材を安く購入する。

新規製品などはタマホームの採用によって知名度が上がる、

数量が見込めるというメリットがある。

というインタビュー記事が載っていました。 あれから5年でどのようにかわったのでしょうか?

早速この決算書を見てどのような会社であるかを判断してみたいと思います。

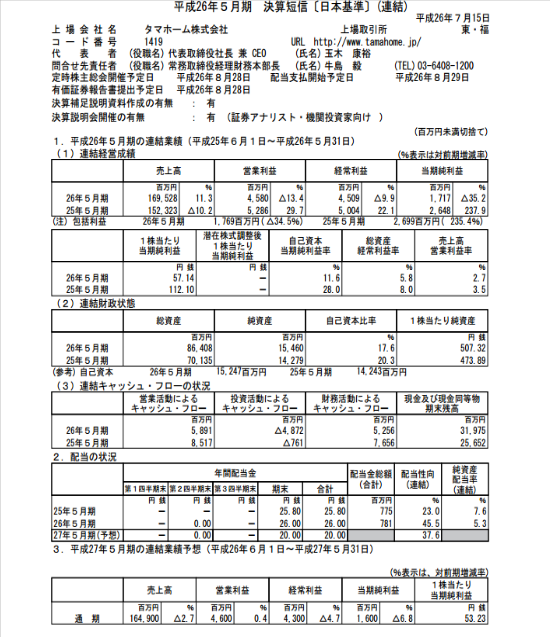

25年と26年の売上その他の推移があります。

25年の売上1,525億円に対し 26年は売上1,695億円前期比11.3%で、大幅に増加しています。

この企業規模でこれだけ増加するのは外的要因が大きいのかもしれません。

※シェアの大きい企業は市場動向にリンクする法則

一番大きい外的要因は、やはり増税に伴う駆け込み需要と思われます。

では次に利益を見てみましょう。

営業利益は2.7%と低い水準です。

全国的な営業利益率の平均値は以下のとおりです。 製造業4.0%、卸売業1.1%、小売業2.1%です。 タマホーム社が製造業のカテゴリに入るとしたら若干低い水準でしょうか。

つまり玉木社長が提唱する薄利で売って、

仕入れはスケールメリット(規模の経済性)を活かす。

というビジネスモデルが続いているということになります。

ただし、

経常利益が2.65%であり、主要項目、営業外費用がわずか0.05%というのが意外中の意外です。

通常急成長する企業は銀行等から借入をして急拡大するのがセオリーだからです。

この銀行の金利が営業外費用にあたります。

仮に自己資本比率20%であれば総資本700億に対して外部資本が

560億ある計算になります。

自己資本比率20%外部資金比率80%ということです。

銀行金利1%とすると

6億円ほどの金利負担が発生するはずです。

自己の利益だけをあてにしていたらこれほどの急拡大出来ません。

借入によって営業所をどんどん増やし、売上と利益を拡大する、

それによって仕入れコストを下げる。

というビジネスモデルだからです。

借入によってビジネスを急加速することを

日本語では

他人のふんどしで相撲を取る

英語では

テコの原理の意味である、

レバレッジを利かす。

と言ったりします。

しかしながら金利負担が恐ろしく低いのはなぜなのか?という疑問点が残ります。

後述する自己資本比率の低さからみて、借入金などの外部資本が入っていることは間違いありません。

しかしながらほとんど金利負担がないところを見ると別の財閥系資本など大企業から資金調達を受けているのではないか?とも類推出来ます。

なぜそのような判断なのかは知る由もありませんが。

もうひとつは、キャッシュ・フローの観点からみると、

もしかすると ”逆掛け” の手法を使っているのかもしれません。

通常カケ売りは、お客さんにたいして入金期日をのばす性質をもち、

そのためキャッシュの入金が遅れてしまいます。

このズレは、利益とキャッシュのズレが生じる原因となり、黒字倒産などの危険性をはらむ。

という話は以前申し上げたとおもいます。

売上が増える程に資金ぐりがきつくなるということです。

(売掛金=貸付金の増加のため)

しかし ”逆掛け” の場合は、

お客さんからは入金をほぼダイレクトにもらい、

仕入先には長期の掛け、手形などで支払いを猶予することで、

売上が伸びるに従い、手元資金が増えるというものです。

これすなわち

”キャッシュ・フローにおける売掛金の増大は、キャッシュにとってマイナス。キャッシュ・フローにおける買掛金の増大は、キャッシュにとってプラス。”

という

”キャッシュ・フロー売掛マイナス、キャッシュフロー買掛プラス”理論

略して

”キャッキャ理論”

この理論はすでに幼稚園、保育園児にも必須の理論であることは

みなさんすでにご存知の通りかとおもいます。

前提は、

売上が伸びてくる予測があること。

販売量があり、仕入れ力が高いこと。

が挙げられます。

つまり売上の増大によって潤沢なキャッシュを確保しつつ、

支払いを長めにとり、その余剰資金でもって外部借入を抑える。

という資本政策をおこなっているのかもしれません。 この資本政策も含めた大きな戦略がこの会社のすごいところだとおもいます。

さて話をもどしまして、

2期連続の経営成績がありますね。

またこれは連結経営成績とあります。

これは前回説明した連結決算というワケです。

連結とはある企業を中心としたグループ全体を一つの会社とみなして決算をすることです。

グループ決算といえばわかりやすいでしょうか。

なぜ連結決算を打つのかと申しますと、

今回、例をあげるとすると

・・・・社長室・・・・

うーん困ったぞ。。。。

今期我が社の利益が足らないので、株主総会で吊し上げに合いそう。

吊し上げは家だけにしてほしいもんだな。

こまったな・・・どうしよう。

ということであれば

おいちょっと子会社、

売上足んないから、ウチの建物をかってくれないか?

ということで

子会社に無理やり高額で建物を販売することも可能なワケです。

そうすると単体のタマホーム社の決算は売上、利益とも上がって見かけ上良くなりますよね。

これは実は非常に危険な発想であり、ただしい経営成績とは言えませんよね。

株主、関係社、銀行などを裏切る行為となりかねません。

そこで連結決算というグループで全体の決算を打つことで、より精度の高い決算情報を得られると、

そういうわけです。

(2)連結財政状態という項目をみると

25年から26年にかけて1.22倍、金額にして163億もの資産が増えています。

通常の工場などですと、仕掛品、商品、それに工場、設備、土地などの固定資産が増えたことになりますが、

こうした住宅会社の場合は住宅展示場などの開設が一番大きい設備投資といえるのではないでしょうか。

総資産の増加に従い、自己資本比率が低下しています。

17.6%というのは決して高い数字ではありません。

※しかも上場後でも

が、潤沢で金利負担の低い外部の資本提供があるならばそれほど悲観的に考える必要もないのかな。

とも考えられます。

今回タマホームが上場したことについては以下の意味があると思います。

上場することの最大のメリットは,

上場企業という安心感、ブランディング

市場から大量に資金を集めることができる。

ということだとおもいます。

もともと自己資本比率が10%を切る水準だったため

ここに資本を注入して自己資本比率を高める。

という目的があったと思います。

その自己資本(一般株主の出資金)により外部の借り入れの返済、

ただ、今回の決算を見る限り、大幅な増設をしているので、

返済というよりは大規模な投資にまわしていることが見て取れます。

※展示場などの開設

つまり、今回の上場の目的は

タマ社最大の懸念事項であった

外部資本で急拡大してきたがゆえの自己資本比率の低さをおぎなうため

1.低い水準の自己資本比率をたかめるため

2.住宅展示場などの開設のための資金調達

といった側面があるのではないかと類推できるのです。

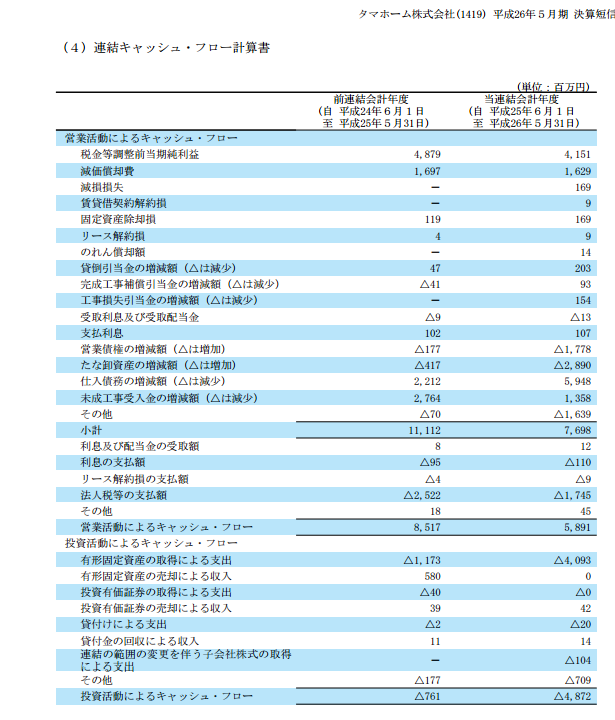

キャッシュ・フローについても記載があるので見て行きましょう。

この財務2表と加えてキャッシュフロー計算書であわせると資金の使い道がおおよそ判別できます。

(3)連結キャッシュフローの状況

をみると

営業活動によるキャッシュフロー

+5891

投資活動によるキャッシュフロー

‐4872

財務活動によるキャッシュフロー

+5256

とあります。

なんのこっちゃという感じですが、そうではなく単純です。

これをどう読みとくかと申しますと

営業活動によるキャッシュフローは

営業活動による利益

売掛金、買掛金の増減

在庫の増減

などが主な要因です。利益を出せばココに反映されます。

ここがプラスになっているということは通常の営業活動でキャッシュを生み出している。ということになります。

営業活動によるキャッシュ・フローは単純に当期純利益の増加分が一番大きい要因です。

これプラス売掛金の増減と買掛金の増減がここにあたります。

前の記事で、

売掛金が増加することは、貸付金が増加すること。

買掛金が増加することは、借り入れ金が増加することに等しい。

と書きました。

仮に仕入れサイトを伸ばすと

翌月末現金払い→翌々月現金払い

毎月の仕入れ金額が700億とすると

支払いを延ばす事で、毎月の支払いが700億もの現金及び現金同等物が一時的に増える計算になります。

この場合買掛金の額が2ヶ月分で倍増になりますが、キャッシュの流出(キャッシュアウトフロー)がなくなり、キャッシュフロー全体でみるとプラスになります。

つまり

買掛金が増えると借入のようにキャッシュの増加要因となります。

売掛金が増えるとこの逆で、販売先への貸付と同じようにキャッシュの減少要因となります。

ちょっと逆の感じがしますが、

売上が増えて売掛金が増えるとキャッシュ・フロー的にはマイナス要因になる。

仕入が増えて買掛金が増える、もしくは支払いサイトが伸びると、キャッシュ・フロー的にはプラス要因になる

☆投資活動によるキャッシュフロー

今回は、これが

-4,872百万とあります。

コレが今回のキモとなります。

投資活動によるキャッシュフローがマイナスということはキャッシュをここに

”使っている”

※現金を使ってるから、現金が減ってるということになります。

ということになります。

48億のお金で投資をしたということです。

投資というと

”なになに、先物!?

パチンコ

それとも競艇?”

などという輩には

顔面に徳用たわしをこすり付けざるを得ません。

これは

”工場を建てた、販売所を増設した”

といった投資にあたります。

これに

-4872百万のお金を使っているということになります。

みたまんま投資に使うかどうかのキャッシュフローです。

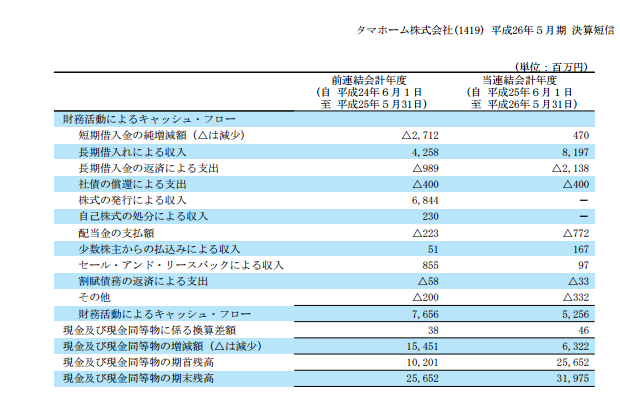

☆財務活動によるキャッシュフロー

最期の項目、財務活動によるキャッシュフローについては

+5256百万

とあります。

これは主に銀行の借入、資本金の増資などがあたります。

財務活動がプラスになっているということはキャッシュが入ってきています。

ということは銀行借入などを増やした。ということが言えると思います。

これがマイナスになっているということは、銀行の借入金を返済してキャッシュが減少しているということを表します。

難しい言葉で言えば

”資本政策”といいます。

今回

キャッシュフロー計算書では

6,275,000,000

前期比較で62億7千万円のキャッシュが増加しています。

これの内訳が

以上の3つです。

1.営業活動によるキャッシュフロー

仕入れて売る、作って売るという基本的な営業活動で生み出したキャッシュフロー

+58億円

2.投資活動によるキャッシュフロー

設備投資などの活動で生み出した、または減少したキャッシュフロー

-47億円

3.財務活動によるキャッシュフロー

銀行借入、資本の増資などで得たキャッシュフロー

+52億円

合計+63億円

という計算になります。

金額がでかすぎてわかりにくいので、

少し絞って見たいとおもいます。

魚屋さんで見てみましょう。

さかなや魚重㈱の決算

代表取締役社長 魚田鯵彦 さかなだあじひこ (64)

趣味:パッチワーク

好きな食べ物:ミルフィーユ

売上1,695万

営業利益46万

経常利益45万

当期純利17万

というような形態になります。

☆営業活動によるキャッシュ・フロー

+58万・利益額+買掛金の増加、売掛金の減少、商品の減少など

☆投資活動によるキャッシュ・フロー

-45万・マグロ用超低温冷蔵庫新設を現金で購入

☆財務活動によるキャッシュ・フロー

+47万・銀行借入の増加・ひまわり漁業組合

前記と比較して

合計63万の現金及び現金同等物の増加

ということになります。

強引に日常に置き換えてみたらこうなります。

営業キャッシュ・フロー お父さんの給料

投資キャッシュ・フロー お父さんの学習費「英会話等」

財務キャッシュ・フロー お父さんの借入など ※前記と今期の比較表です。

現在の資産状況を表すものではありません。

ということで営業キャッシュフローがプラスになることはもちろんですが、

キャッシュのプラス要因が営業ではなく

財務キャッシュのプラスの場合、

あなた最近羽振りいいわね。給料上がったの???

と思ったら

お父さん、武富士で借りてきてたの? といったことがわかるわけです。

株を投資するのでも、

ただ単にこの会社良さそう!

と思って投資するのか、

それとも、今期は投資キャッシュ・フローを潤沢に使っているぞ。

というのであれば、 来期の売上はあがりそうだな?と予測できるわけです。

前述のお父さんの例で言えば英会話に投資することで、

将来

回収・・・・

できないか・・・

という投資判断材料にもなるわけでございます。

というわけでタマホーム社の結論としましては、

利益率は低いものの営業活動キャッシュ・フローがでており、特に問題はなさそう。

ということが言えると思います。 ただし、ただしです。

趨勢分析では、前記よりも11%売上増加にもかかわらず利益率の低下と利益額を落としているのが懸念されます。

リトルヤ◎ザことI本所長も申しております。

薄利多売企業は

(粗)利益率の低下に敏感に

ならなければならない。

(I本粗利塾:I本語録)

薄利企業は黒字から一気に大幅赤字に転落しかねないからです。

一気に拡大して拡大した後に規模の経済性でなんとかする。

というamazon社のような考え方のようです。

超攻撃的であり、

ザックジャパン的な臭いがしますね。

今後伸びていくことが予測されます。

今回の決算情報は

消費税増税前の特需が合った期ですので、

兎にも角にも

木造戸建て2-3割減とよばれる

今期の決算が今後を占う勝負どころではないでしょうか?

とは言え人事ではなく、自分とこの会社の業績をあげるだけで精一杯です。